News Insights

2024.11.20

【コラム】成功へと導く「攻めのM&A」戦略のメリットと基本姿勢

日本企業が関与したM&A件数は、2022年に過去最多の4,304件を記録しました。2023年には4,015件と減少に転じましたが、2024年は上半期だけで2,321件と再び過去最多となっています。こうしたなか、国内のM&A市場では「受け身のM&A」から「攻めのM&A」へと大きくシフトしています。M&Aにおけるシナジー効果を高めるため、そしてM&Aを成功に導くために大切な「攻めのM&A」とは一体なんなのか解説します。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

日本のM&A市場の現在地

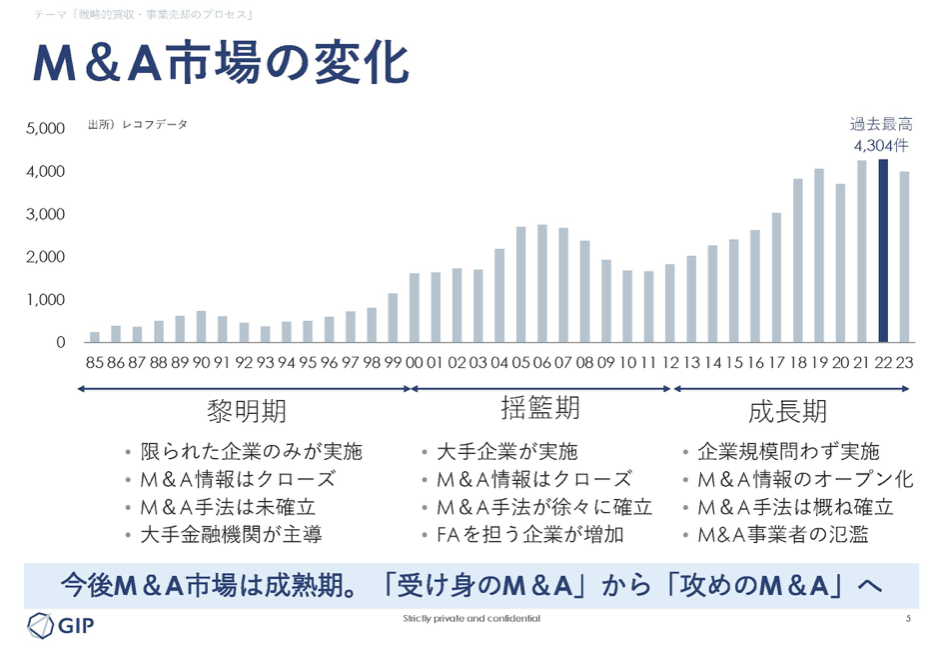

日本のM&A市場は、1980年代~1990年代の黎明期、2000年から2011年頃までの揺籃期、そして2012年頃から現在までの成長期へと変化してきています。

黎明期における初期のM&Aは、限られた企業のみが実施しており、その情報は閉鎖的(クローズド)なものでした。また、M&A手法も未確立で、大手金融機関が主導する形で進められていました。揺籃期においても、M&Aを行うのは大手企業が主であり、黎明期同様にM&Aに関する情報は非常にクローズドでした。

ですが、時代が進むにつれ、M&Aの情報は徐々にオープンになり、M&Aの手法も確立されていきます。特に近年では、企業規模を問わず、広範な企業がM&Aを実施するようになりました。

現に、この10年間でM&A件数は右肩上がりに増えています。2022年には、過去最多の4,304件を記録しました。2023年には4,015件と減少に転じましたが、2024年は上半期だけで2,321件と再び過去最多となっています。こうしたなかで、日本におけるM&Aは「受け身のM&A」から「攻めのM&A」へと大きく変化しています。

受け身のM&Aは失敗する確率が高い

かつての日本におけるM&Aは、自社に来た案件を検討していく「受け身のM&A」が主でした。ですがこれからは、戦略的に描いた自社の未来図に合わせてM&Aを進めていく、「攻めのM&A」が求められています。

受け身のM&Aは外部から持ち込まれる案件に依存しがちです。そのため、どんな企業に対してM&Aを行うのかといった対象となる会社の選定や、M&A後の青写真を明確に描く戦略的な意思決定は後回しになってしまいます。

かつての日本企業は、M&Aをする上で攻めの姿勢がないが故に失敗確率が高くなってしまっていました。しかし裏を返せば、受け身ではなく「攻めの姿勢」でM&Aに取り組むことができれば、リスクを回避しながらM&Aの効果を最大に導くことができます。

「攻めのM&A」戦略の必要性

ここまで見てきた通り、今後のM&A市場では、成長や競争優位を確保するために「攻めのM&A戦略」が必要となります。「攻めのM&A」戦略は、自社の戦略を実現するために必要な案件を自ら見つけ、迅速かつ精度の高い意思決定を行うことが重要です。

戦略的なM&Aプロセスを経ることで、企業が最適な買収を実現できる理由を整理してみましょう。

必要な案件の獲得精度を高められる

「攻めのM&A」では、自社にとって必要な案件を積極的に発掘し、迅速かつ的確に意思決定を行います。

明確な経営戦略のもと、プロアクティブにM&Aを進めていくことで、自社のニーズに適した買収先を手にいれる確率が高まります。

基準のない意思決定を回避できる

戦略的にM&Aを進めるということは、あらかじめM&Aの目的を明確に定めているということになります。

明確なゴールが設定されていることから、M&A先の選定や交渉時はもとより、戦略立案段階から、経営者やM&A担当者間での合意形成ができます。

加えて、M&A後の統合プロセスであるPMIを見据えた検討期間が確保できることも大きなポイントです。M&Aで最も大切なのは、PMIを成功させることです。M&Aの準備段階からPMIにおいて何を優先的に取り組み、何を改善するべきか、またどんなシナジー効果を出していくべきかを考え、契約締結前から計画することができれば、M&Aの成功に大きく近づけます。

投資判断基準はどう考えるべきか

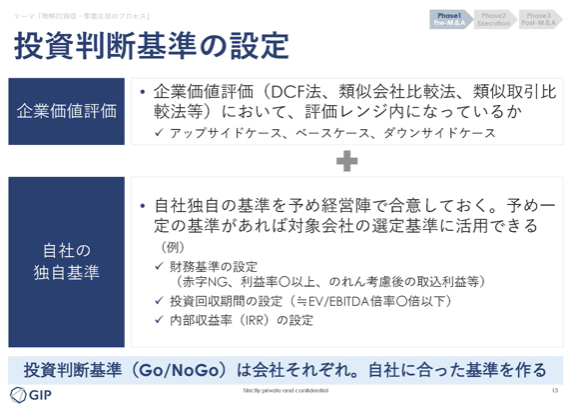

買収先企業のリストアップや選定時に明確にしておきたいのが、投資判断基準です。

例えば、「赤字企業は買わない」「利益率が⚫︎%以上の会社でなければ検討の俎上に載せない」「投資回収期間はどのくらいで見込めるか」「内部収益率はどの程度か」などが判断基準になりえます。

受け身のM&Aでは、こうした投資判断基準を設定する前のタイミングで案件を検討しなければならなくなります。そのため、基準を明確に持たないまま買収先企業の選定をすることになってしまうのです。

入札を回避しやすい

「攻めのM&A」では、pre-M&A段階から買収企業を複数リスティングします。リストアップの選定基準が明確であると同時に、対象企業と時間をかけて対話する余裕があることから、いざ買収の局面になった際に入札による高値掴みを回避しやすくなります。また、プロアクティブに行動をすることから入札自体を回避できる可能性も十分にあります。結果、自社にとって非常に望ましい条件での買収が実現できれば、経営戦略においても大いにフレキシビリティを持てることとなります。

エクゼキューションフェーズがスピーディに

下の図は、一般的なM&Aプロセスと期間を示した表です。

M&Aプロセスは、大きく分けて3つのフェーズに分けられます。フェーズ1は戦略立案を行うPre-M&A期間。続くフェーズ2はNDA契約締結や基本条件の交渉、デューディリジェンスの実施や契約交渉・締結などを進めるエクゼキューション期間。そしてフェーズ3は、PMIで締結後の組織や経営・事業の統合を図りシナジーを生み出すpost-M&A期間となります。

攻めのM&Aでは、フェーズ1となるM&A戦略立案段階で意思決定の基準が明確になっているため、エクゼキューション期間の判断をスピーディに行なえます。

また、万が一M&Aに失敗した場合でも、客観的な指標のもと失敗原因を振り返ることができるでしょう。

今後のM&Aは「攻め」の姿勢が不可欠

M&A市場が成長期・成熟期を迎えている今、企業は単なる「受け身のM&A」ではなく、「攻めのM&A」への転換が求められています。市場のオープン化と競争の激化が進む中で、いかにして効果的なM&Aを実現し、競争優位を確保するかが企業の成長を左右する重要な要素となるでしょう。

買収の効果を最大にしてシナジーを生み出すために、また企業が持続的な成長を遂げるため、M&A戦略を自社の長期的な経営計画に組み込むためには、自社が主体となった攻めのM&Aを積極的に推し進めることが不可欠です。